Az árfolyamok túlzott ingadozásának nem szoktunk örülni, hiszen a megtakarítások értéke akár napok alatt töredékére eshet vissza ilyenkor. Mégis vannak olyan helyzetek, amikor az ingadozás kimondottan a hasznunkra lehet. Az alábbiakban bemutatjuk, mikor láthatjuk szívesen az árfolyamok kiszámíthatatlan mozgásait. Sőt, arra is lesz lehetőség, hogy mindenki kipróbálhassa, hogyan viselkedne ezekben az ijesztő pénzügyi szituációkban.

Az árfolyamok ingadozása (szakszóval volatilitása) olyan tényező, amit befektetési döntéseinknél nem hagyhatunk figyelmen kívül. Hosszútávú, rendszeres befektetéseknél viszont másként játszik ez szerepet, mint azt gondolhatnánk. Ebben az esetben éppen az lehet a kedvező, ha az árfolyamok minél hektikusabban váltakoznak.

Ha minden évben/hónapban ugyanakkora pénzösszeget fektetünk be egy adott eszközbe (pl. befektetési alap, részvény stb.), és az árfolyamok egyenletesen nőnek, akkor az idő előrehaladtával adott pénzmennyiségből egyre kevesebbet tudunk vásárolni ebből. (Például 100 forintból 10 forintos árfolyamon 10 darab befektetési jegyet vehetünk, 50 forintos árfolyamon viszont már csak 2 darabot.) Éppen ezért nem probléma, ha az árfolyamok időnként visszaesnek, hiszen ilyenkor adott pénzösszegért nagyobb mennyiséget vásárolhatunk. A hangsúly azon van, hogy

- a pénzünket csak hosszú idő után vesszük ki, és

- rendszeres időközönként ugyanakkora összeget fektetünk be.

A hosszú időtáv miatt tehát az árfolyamok esetleges visszaeséseit nem realizáljuk, a rendszeres időközönkénti befektetésekkel viszont még nyerünk is ezekkel.

Természetesen a végső boldogsághoz az is kell, hogy az időtáv végén, amikor pénzünket kivesszük, az árfolyam kellően magas legyen. A lényeg, hogy időközben ne remegjen meg a kezünk, mert ha még idő előtt kivennénk a pénzünket, pont a fenti előnyöktől fosztanánk meg magunkat.

Ha kíváncsiak vagyunk rá, mi hogyan viselkednénk hasonló helyzetben, kockázatmentesen kipróbálhatjuk a valós piaci helyzetekre épülő befektetés szimulátorral.

<< KIPRÓBÁLOM A BEFEKTETÉSI SZIMULÁTORT>>

Nézzünk egy egyszerű példát!

Tegyük fel, hogy minden év elején 1 000 forintot fektetünk be egy befektetési alapba, és pénzünket csak 10 év elteltével vesszük ki. A választott termék árfolyama az alábbi három forgatókönyv szerint változhat.

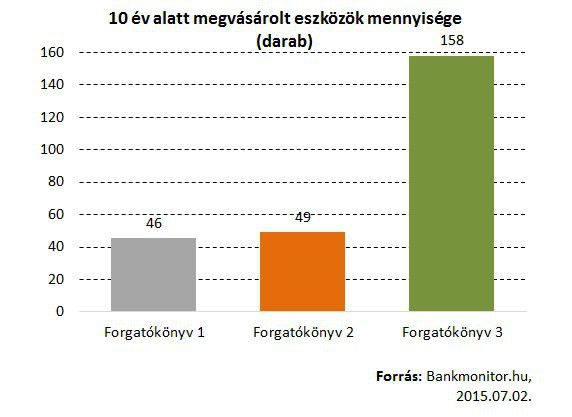

Mint az ábrán is látszik, az árfolyam mindhárom esetben ugyanarról a szintről indul, és ugyanoda érkezik. Vajon melyik forgatókönyvvel járnánk a legjobban?

Bár logikusnak tűnhet, hogy a legkisebb ingadozással, folyamatosan emelkedő forgatókönyvet válasszuk, hamar kiderül, hogy ebben az esetben járnánk a legrosszabbul. (Ez abban az esetben lehet jó megoldás, ha fennáll a veszélye, hogy pénzünkhöz idő előtt hozzá kell nyúlnunk.) A ráfordított összeg ugyanis minden évben ugyanakkora, így, ha az árfolyam folyamatosan nő, évről évre egyre kisebb mennyiséget tudunk vásárolni. Ezzel szemben, ha az árfolyam eleinte esik és csak a végén kezd emelkedni, az – első és az utolsó évet kivéve – az előző verziónál minden évben több befektetési jegyet vehetünk.

Példánkban a harmadik forgatókönyv megvalósulása esetén a 10 éves időszak végére több, mint háromszor annyi befektetési jegyünk lenne, mint a másik két szcenáriónál. Ráadásul, mivel az árfolyamok mindhárom esetben ugyanoda futottak, ez egyben azt is jelenti, hogy a befektetett pénzünk is a háromszorosát érné ebben az esetben.

Ezzel természetesen nem azt akarjuk sugallni, hogy hosszútávú befektetéseknél csakis a lejtmenetben lévő eszközök jöhetnek szóba. A hangsúly azon van, hogy, amennyiben a megtakarítás hosszú évekre szól, nem szabad megijedni, sőt még örülhetünk is annak, ha időlegesen visszaesnek az árfolyamok.

A példában szereplő megtakarítási formát, vagyis a befektetési alapokra épülő Rendszeres Megtakarítási Programok témáját részletesen tárgyaltuk korábban.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.